法人化とは個人事業主の方が、株式会社や合同会社を設立して事業を法人での運営に切り替えることです。

法人化によってメリットはありますがデメリットもあるため、両方をしっかり把握することが大切です。

主なメリット

・信用度、ブランドイメージ向上

・法人税は基本一定税率(所得税は累進税率)

・社長への役員報酬にも給与所得控除

・事業関与が専従でなくても役員報酬で経費

・旅費規定で社長自身への日当も経費

・社長自身が役員社宅制度を利用で経費

主なデメリット

・会社設立に費用と時間

・利益が出てなくても法人住民税均等割

法人化のメリットとデメリットは、時期を問わずに固定的なものというより、事業のステージとタイミングによってメリットが大きくなったりデメリットが大きくなったり変化するものとなります。

このような視点で、法人化の概要やメリットとデメリットについて解説していきます。

法人化(法人成り)とは

法人化とは、個人事業主の方が、ご自身の運営されている事業・ビジネスを株式会社や合同会社などの「法人」を設立し、法人での運営に移行することです。

創業と同時に法人を設立する場合には「法人化」とは言いません。

但し、創業時には一旦は個人事業の形態からスタートし、徐々に事業を成長させていく過程で、法人化して株式会社などを設立されるケースも非常に多いのではないでしょうか。

その際、個人事業から法人に変わることで、行なっている事業自体の内容は殆ど変わらなかったとしても、法人の性質から様々な変化が発生することになります。

法人化(法人成り)のメリット

信用度、ブランドイメージの向上

法務局で法人の登記情報を誰でも確認できる

ある会社が特定の取引先と新たに取引を開始する際、新規取引先が法人(会社)組織であれば、法務局で法人登記簿謄本を入手することができます。

それにより、登記簿に登記されている商号、本店所在地住所、会社設立日、会社の目的(事業内容)、発行済み株式数、資本金の額、取締役や監査役の氏名、代表取締役の名前と住所などの情報を確認することができます。

個人事業では同様の情報を確認できない

全て公的に法務局で登記された情報であり、これらの情報を誰でも法務局での申請により確認することができます。

しかし、個人事業主に関して同様の情報を入手することはできません。

取引先へ与える信用度の面で高い印象を与える

この点からも、取引先へ与える信用度の面で、一般的に、法人の方が個人事業よりも高い印象を与えるケースが多いようです。

そして、ブランドイメージといった点でも、他の条件が同じであれば、法人の方が取引先に対して良いイメージを与えるケースが多いように思われます。

個人に比べて、一定の資金があるイメージ

また、今は無くなっていますが、以前は、株式会社の設立に当たっては最低資本金が1,000万円と定められていた時代もあります。

その時代に培われた一般的な信用度、ブランドイメージが、個人事業と比べると世間一般で良いイメージとして残っている面もあるかもしれません。

既存の人脈や信頼関係をベースに仕事を受注していくというスタイルから、新たに今まで関係のなかった顧客を開拓して、仕事を増やしていくという局面もあるでしょう。

そういった点からも、特に、法人の与えるイメージや印象・信頼度は営業面・マーケティング面でもプラスに働くことが期待されます。

税率面で有利な場合がある

基本的に、個人事業の際に発生する税金は「所得税」で、法人化した後に発生する税金は「法人税」です。

その他に消費税や住民税、事業税など地方税等の話もあるものの、まずはこの2つの税金の違いに注目する必要があります。

所得が上がると所得税率は上がる

所得税は、いわゆる「累進課税方式」として、所得の水準が大きくなればなるほど税率が高くなるという仕組みです。

(参照先:国税庁ウェブサイト「所得税の税率」より)

上記は国税庁のウェブサイトで開示されているものですが、こちらの表で上から下にかけて所得金額が上がるにつれて、税率がどんどんと高くなっているのがお分かりになると思います。

4千万円以上の所得の場合、実に半分近く、45%の所得税率が課されることになります。

法人税の税率は、基本的に一定

これに対して、法人税の税率ですが、中小企業向けの優遇税率等が一部設定されています。

若干の変化はあるものの、以下の国税庁ウェブサイトの表(普通法人)のように、基本的には高くても23.2%の税率となっています。

(参照先:国税庁ウェブサイト「法人税の税率」より)

特に、資本金1億円以下の法人(大法人の100%子会社など一定の法人等を除く)であれば、上の図のように所得のうち年800万円以下の部分について15%の税率と、優遇されることになります。

厳密には、個人事業主の所得税には関連して、住民税の一部が所得税額に連動して発生します。

そして、法人税にも関連して、法人住民税や事業税の一部が法人税額に連動して発生するものがあります。

とはいえ、大きなお話としては、上記の所得税の税率と法人税の税率の違いに注目することです。

一定額以上に所得が増えてきた場合には、法人化して法人の所得として納税を行う。

その方が全体の税額を低く抑えることができると基本的に考えていただけるとよろしいかと思います。

役員報酬に、給与所得控除を適用できる

法人に計上される売上高から経費を差し引きした利益が、基本的には、法人税法上の課税所得となるという点では、所得税と似た点があります。

ただし、法人の場合は、売上から差し引く経費にご自身の役員報酬を一定の場合に含めることができます。

その上で、ご自身の役員報酬は、ご自身の所得税の計算上の所得となりますが、事業所得ではなく給与所得の位置付けとなります。

このため、受け取った役員報酬の額から給与所得控除を差し引いた額を所得として所得税の計算をすることができます。

すなわち、給与所得控除の分だけ、税率を掛ける所得の金額としても有利になります。

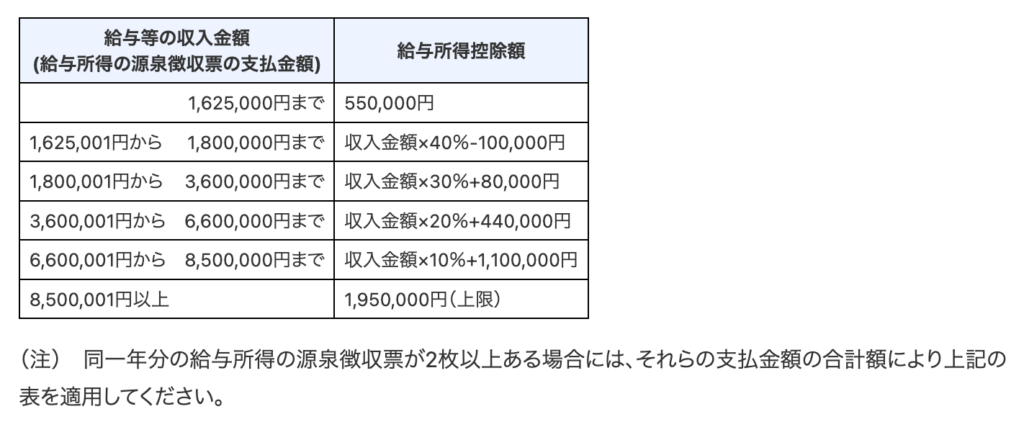

そして、給与所得控除の額は、給与等の収入金額が850万円超の場合、以下の図から195万円にもなります。

(国税庁ウェブサイト:「給与所得控除」より)

役員報酬を支払いやすい

青色事業者専従者給与は制約が多い

個人事業主であっても、親族に対して、青色事業者専従者給与の制度を使って給与を支払い所得から控除することが可能です。

但し、青色事業者専従者給与の適用に当たっては、結構細かい要件が設定されておりこれを満たすことが必要です。

この専従者給与の性質はあくまでも労働の対価としての報酬です。

これに対して、法人化した場合の役員報酬については、役員としての職務執行に対する報酬といった性質の違いがあります。

その性質の違いに伴い要件が異なるためです。

例えば、青色事業者専従者給与の設定にあたっては、事業に専従していることが条件で、原則1年のうちの6ヶ月超の専従が必要となります。

専従とのことですので、基本的には副業は不可と考えられます。

法人の役員は専従でなくても良い

これに対して、法人の役員報酬については、事業への専従は不要です。

副業どころか、複数の法人の役員を掛け持ちすることも可能なわけです。

また、労働の対価ではなくあくまでも役員としての職務執行としての対価となります。

つまり、一定の職務執行を行い会社にマネジメントとして価値を提供していることが必要であるものの、固定的にフルタイムの従業員のような勤務が要件とならないということになります。

もちろん法人が役員報酬を所得計算上どんなものでも損金として控除できるかというと、一定の要件が求められることにはなります。

但し、青色事業者専従者給与と比べると、はるかに柔軟性が高い運用が可能となっています。

規定を整備することで、節税を行える

出張旅費規定による節税

例えば、出張旅費規定を適切な基準として作成し、運用すると、出張時の日当についても出張旅費の一部として損金算入できる可能性があります。

(「適切な出張旅費規定によって節税できる」のページも参照ください)

この際に、法人である場合は、適切に運用することで日当を社長に対しても支給して損金算入できるケースがあります。

一方、個人事業の場合には、一般的に、日当を個人事業主自身に支給しこれを損金として処理することはできないと考えられます。

これも法人化して使える節税メリットの一つと言えるでしょう。

役員社宅による節税

その他にも、役員社宅を活用することで、法人ならではの節税をする機会があります。

個人事業主の場合には自身の住居費用を経費にすることは基本的には難しくなります。

これに対して、法人では社内の規定として役員社宅の制度を導入すれば、社長自身が当該制度を使うことができるようになります。

法人化のデメリット

会社設立に費用と時間がかかる

定款認証手数料がかかる

例えば、株式会社を設立する場合、会社の基本原則をまとめた定款(ていかん)を作成して認証を受ける必要がありますが、これに定款認証手数料がかかります。

具体的には、定款認証手数料は、資本金の額に応じて3万〜5万円がかかります。

さらにこの定款が紙での定款の場合、収入印紙代がさらに4万円かかります。(電子定款の場合には印紙税は発生しません)

登録免許税がかかる

また、法務局で会社の設立登記をする際に登録免許税がかかります。

登録免許税は、資本金の額が大きくなればなるほど高くなりますが、最低額は15万円となります。

つまり、トータルで20から25万円ほどは、資本金の額が小さくてもかかるわけです。

費用以外にも手続きや書類作成の時間は必要

もちろん、これらの費用だけではなく、手続きや書類の作成で時間がかかります。

これらの対応には会社設立に関する知識が必要となりますので、それを仮に自分で調べて1人で対応した場合は、書籍を読んだりとかなりの時間がかかるでしょう。

自分で書籍を読んで勉強する代わりに、専門家に設立代行手数料を支払って、対応してもらうことも可能ですが、その場合、コストが追加でかかります。

コストを上回る法人化のメリットがあれば進むべき

ですので、これらのコストを知った上で、あなたが考えている法人化のメリットがそれに対してさほどないような小さなメリットだけであれば、慎重になったほうが良いです。

これらのコストを考えても、法人化のメリットの方が多ければ、もちろん問題ありません。

利益が出ていなくても税金が一部発生する

法人でも、基本的な税金の大きな構造としては、利益に対して課税されるものがメインとなります。

ただし、全く利益が出ていなかったとしても、法人の場合には、法人住民税の均等割がかかります。

均等割は、利益の大小によって変わるものではなく、法人の資本金等の額の水準や、従業者数の水準によって、一定の額の支払いが必要となるものです。

例えば、東京23区の場合は最低7万円、大阪府大阪市の法人も府税と市税の合計の最低が7万円です。

但し、ある程度、利益が出ている事業であれば、それに対する負担感としてはそこまでないかもしれません。

その他の税金にも注意

また法人化の後は、さまざまな税金の対応について間違えやすいポイントもありますので、ぜひ注意していただければと思います。

個人事業でも発生する税金もありますが、法人として従業員を雇い始めたり資産を取得したりと拡大していく創業期の過程で発生してくる税金もあります。

源泉徴収の納付期限に注意

法定調書の提出にも注意

償却資産税の扱いにも注意

まとめ

いかがだったでしょうか。

法人化には上記の通り大きなメリットがあります。

但し、デメリットというか必要コストのようなものがかかる点もあるため、法人化のタイミングは、それらも踏まえて決定されると良いと思います。

いずれにせよ、法人化を検討する場合には、法人化により負担することになるものも理解した上で、それを上回るメリットがあることを確認した上で、判断されれば良いでしょう。